ニュース 外注費の支払い方は?. トピックに関する記事 – 外注費 いくらから 確定申告?

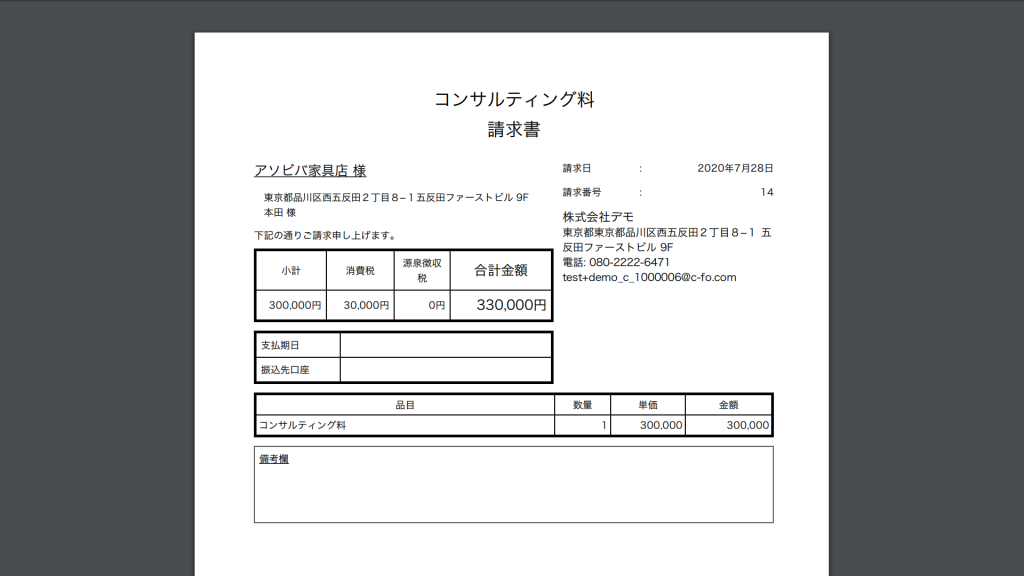

個人事業主やフリーランスが業務委託で仕事をした場合、年間の所得が48万円を超えると所得税の確定申告が必要です。 会社員などの給与所得者が副業として業務委託で働いた場合は、副業の所得が20万円を超えたら確定申告が必要です。 判断基準は「収入」ではなく「所得」なので注意しましょう。外注費とは、外部の法人や個人と契約を結び、業務の一部を委託する際に使用する勘定科目のことです。 例えば、製品のパッケージデザインやネットサイトの構築などを外部のデザイナーに依頼した際に発生する費用などが、外注費に該当します。外注費であれば、原則として源泉所得税はかかりません。 しかし給与と判断された場合には、報酬を支払う側に源泉徴収を行う義務が生じます。 もし外注費を給与と判断された場合には、支払いが漏れていた税金に対し、延滞税や加算税を課される可能性があるため十分に注意しましょう。

外注費は仕入ですか?企業や個人事業主は、外部の事業者に仕事を発注した場合、その費用を「外注費」の勘定科目で経費として計上できます。 外注費は課税仕入れの一種になるので、発注元の企業や個人事業主は、自身が納める消費税額を計算する際、一定の要件を満たせば、外注先への支払いにかかった消費税を差し引く「仕入税額控除」の適用を受けることができます。

外注費を確定申告しないとどうなる?

最悪の場合、外注先であるそれらの個人の方たちは、「故意の申告書不提出によるほ脱犯」として、「5年以下の懲役もしくは500万円以下の罰金」が科せられる可能性すらあります。所得税の源泉徴収は、社内の人間に対して支払う給与については必要ですが、外注費に対しては原則として必要ありません。

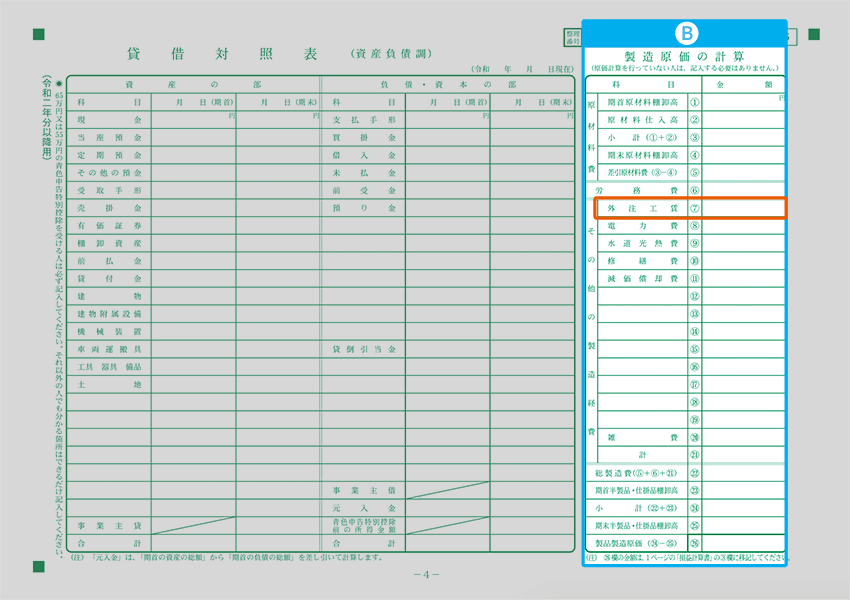

外注費は直接費ですか?

直接費と間接費の違い

直接費は、製造原価を算定するため「経費」「労務費」「材料費」の3つに分けられます。 製品の組み立てなどを外部委託する際に発生する外注費は直接経費に、工場内の従業員に支払う人件費は直接労務費、製品を作るための原材料の仕入れは直接材料費にそれぞれ分類できます。

外注費 外注費は、外部に仕事を発注するために要する費用です。 発注先に支払う報酬などが該当します。 開発した商品のネーミング決定を外注した場合に支払った報酬も外注費で経費として計上します。

外注費は損金になる?

「業務委託(請負)契約」による外注費も、「雇 用契約」による給与も、会計上「費用」として処 理され法人税法上の損金になります。必要なのに確定申告をしないと、税務署にばれてしまいます。

一般口座で株式投資を行った内容は税務署ですべて把握されています。 確定申告しなければならない人が申告・納税を忘れてしまうと、無申告の状態となります。外注費は原則として源泉徴収なし。 ただし、例外もあるので注意が必要! 外注費とは請負契約に基づいて、外部の法人や個人に業務を委託する際に発生する費用のことです。 そのため、原則として雇用契約に基づく従業員のような源泉徴収は発生しません。

仕入や外注費など、売上原価や製造原価に組み込まれる継続的に発生する費用の未払い分が該当します。

外注費は変動費ですか?変動費とは、事業を営むうえでかかる経費のうち、売上や生産量、販売数に比例して増減する経費のこと。 原材料費や仕入原価、販売手数料、外注費、支払運賃、派遣社員や契約社員の給与などが該当します。

外注費は源泉徴収されない?外注費は原則として源泉徴収なし。 ただし、例外もあるので注意が必要! 外注費とは請負契約に基づいて、外部の法人や個人に業務を委託する際に発生する費用のことです。 そのため、原則として雇用契約に基づく従業員のような源泉徴収は発生しません。

税務署はLINEを見ますか?

税務調査では、帳簿や書類の調査が主体となりますが、情報が不十分であった場合には納税者のスマホやLINEの取引内容まで見られる可能性があります。 納税者には受忍義務があるため、原則として業務に関連する内容のスマホやLINEのデータの提示を拒否することはできません。

譲渡益と配当金の合計が年間「20万円以下」なら確定申告不要 株式投資を一般口座で行っていても、年間を通して譲渡益と配当金の合計が20万円以下であれば確定申告は不要です。 一般口座や特定口座(源泉徴収なし)は口座を開設している証券会社で源泉徴収をしてもらえません。年末調整の必要なし デザイナーなど特定の業種以外の業種への外注費の支払いには源泉所得税を天引きする必要がありません。 もちろん、特別徴収の住民税も関係ありません。 そもそも年末調整は給与所得者に限定された制度であるため、外注費の支払対象者は無関係です。会社が個人事業者である外注先に対価の支払いをした場合、会計上は「外注費」として処理します。 また、雇用している従業員に対する対価の支払いであれば「給与」として処理します。 会社にとってはどちらも「費用」に変わりありません。