ニュース 決済手数料は課税ですか?. トピックに関する記事 – 決済手数料は非課税ですか?

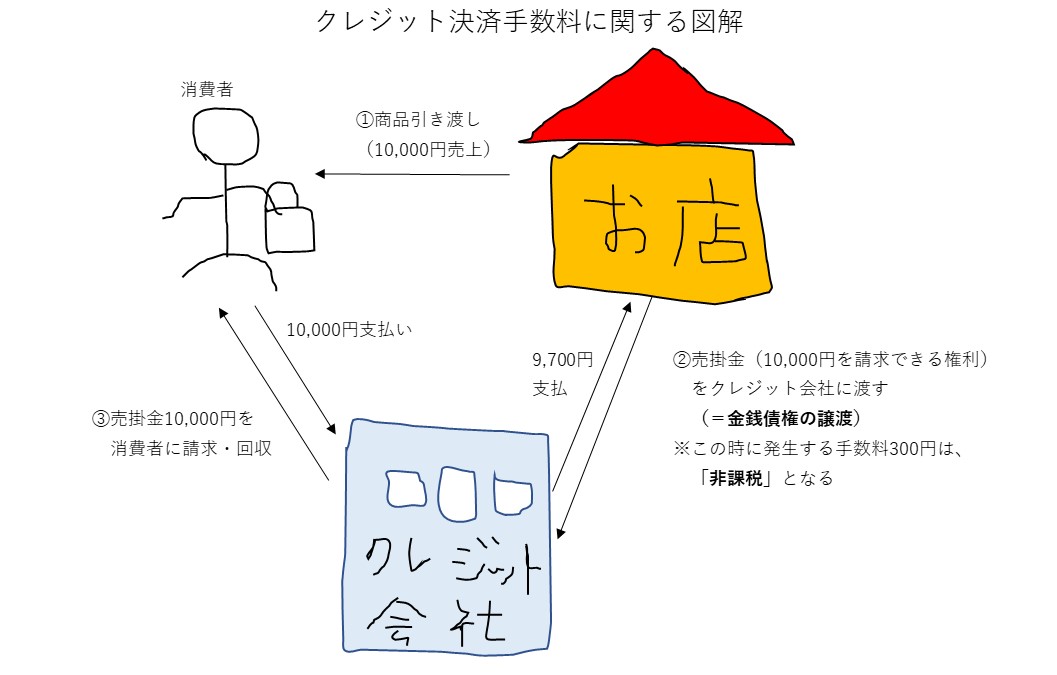

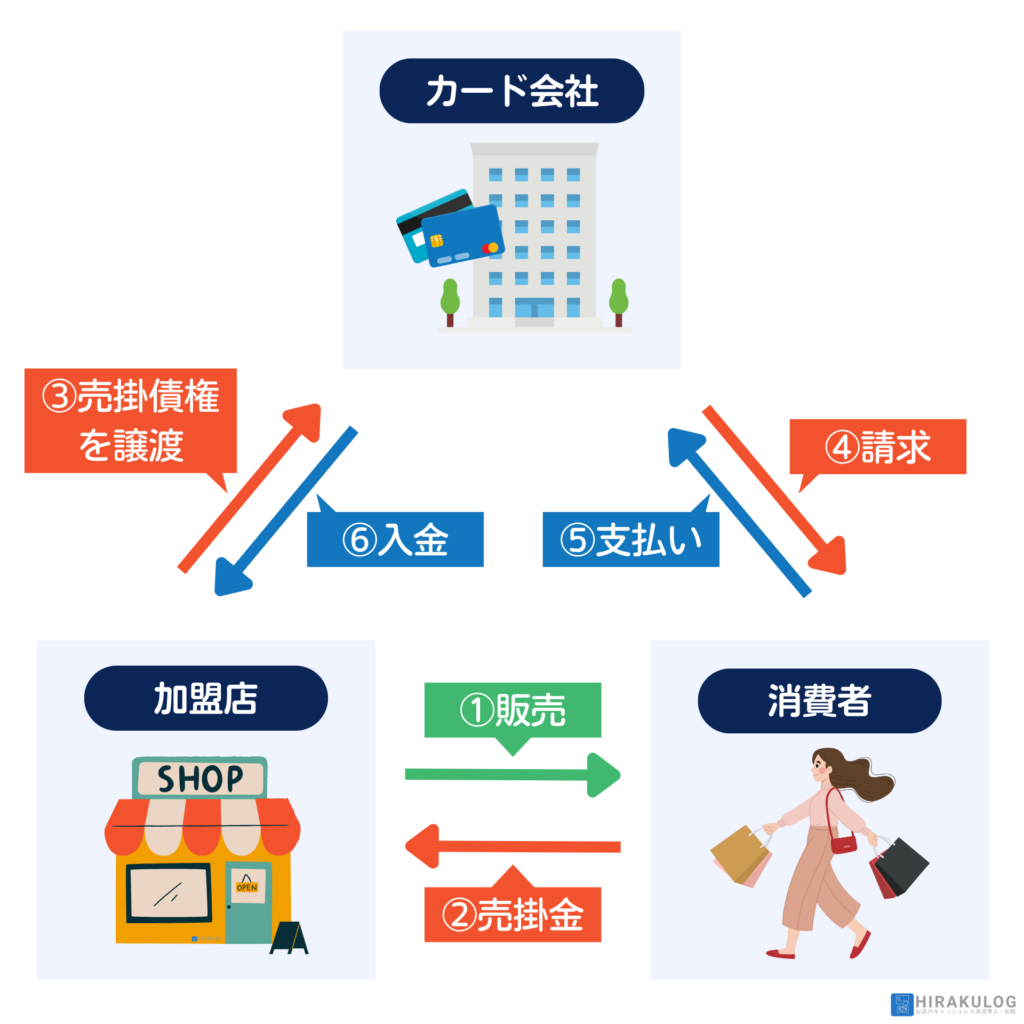

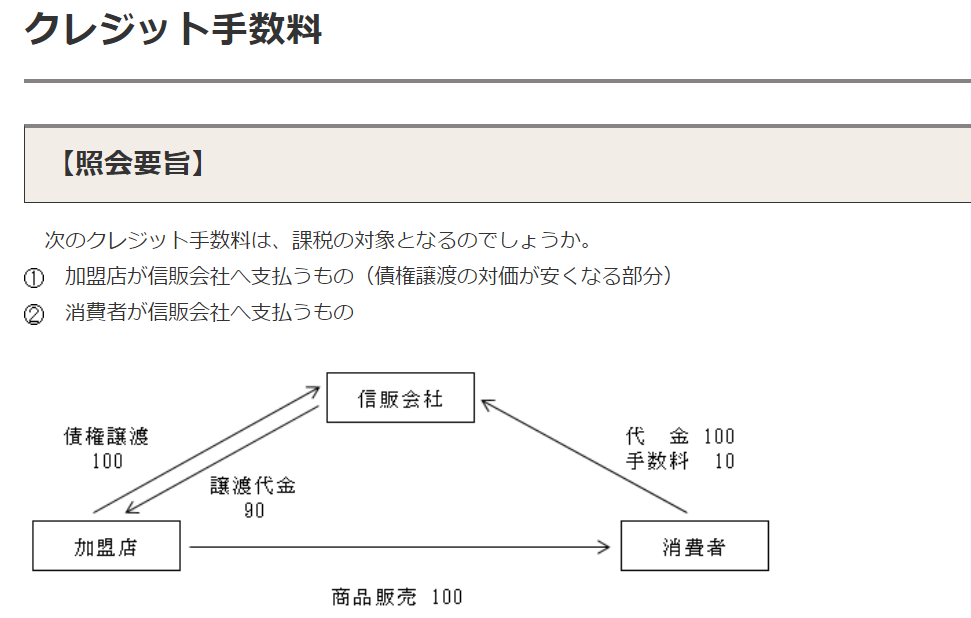

決済手数料といえば、クレジットカード加盟店がカード会社に支払う加盟店手数料が代表例です。 カード売上から手数料が差し引かれて入金される仕組みです。 この手数料は、非課税です。 この手数料を負担しても、税務署に納付する消費税額は減りません。一方、決済代行会社に債権を直接譲渡をするわけではなく、単なる「仲介的」な位置づけの場合、決済代行会社に支払う「手数料」は、金銭請求権の譲渡ではありませんので、単なる「事務手数料やシステム手数料」=消費税「課税取引」となります。クレジットカードの手数料の取扱い

国税庁では、クレジットカードの手数料について、質疑応答事例を公開しています。 回答要旨によると、消費者と加盟店、共にクレジットカード会社に払う手数料は非課税です。

手数料は課税対象ですか?行政機関に支払う各種証明書の代金、発行手数料、印紙などは、「支払手数料」ではなく「租税公課」の勘定科目を用います。 証明書発行の手数料も、消費税法において「非課税」となっているため「租税公課」の使用が一般的です。

決済手数料の課税区分は?

消費者が「クレジットカード」で決済した場合、お店側は「カード会社」に対して代金を請求し、「一定の決済手数料」が差し引かれて入金されます。 この「決済手数料」は、原則として消費税「非課税取引」となります。PayPayを含む「前払方式」の決済システムの利用手数料(決済手数料)は課税仕入れ、クレジットカードなどの「後払方式」の決済システムの利用手数料は非課税仕入れとなります。

決済手数料は経費ですか?

決済処理手数料は、事業を行う上での必要経費とみなされるため、控除の対象となります。

Q2. クレジットカードで納付できる税金は? クレジットカードで納付できる税金は、自動車税や固定資産税、不動産取得税などがあります。 加えて、法人税や相続税といった国税も、クレジットカードで納付できるようになりました。

決済手数料の勘定科目は?

クレジットカードや電子マネーの決済手数料は「支払手数料」勘定科目で経費処理! 【公認会計士が解説】 クレジットカードで支払ったときや、銀行で振り込みをしたときにかかる手数料。PayPayを含む「前払方式」の決済システムの利用手数料(決済手数料)は課税仕入れ、クレジットカードなどの「後払方式」の決済システムの利用手数料は非課税仕入れとなります。買物の金額に応じて付与されるショップポイントなどは、基本的には課税対象となりません。 例えば、ショップポイントを買物代金の決済に充てた場合、お店側から通常の値引きを受けたと判断されるためです。

PayPay(ペイペイ)のポイント還元率は現金より断然お得! PayPay(ペイペイ)でお買い物をすると、購入額の最大1.5%がPayPay残高として還元されます。 還元額の上限は、1回の支払い額の66.5%が上限です。 なお、還元率は条件によって異なります。

決済手数料の仕訳は?また、決済手数料がかかる場合は「支払手数料」として記帳します。 ポイントについては仕訳上、特別な処理は不要です。

税金をクレジットカードで支払うならどれがいい?税金は、クレジットカードで支払うことが可能です。 国税・地方税どちらの場合も、JCB、Visa、Mastercard、American Express、Diners Clubの5つの国際ブランド(※)に対応しています。

JCBカードで税金を払ったらポイントがつく?

JCBカードでは、会員専用WEBサービス「MyJCB」を使って、固定資産税以外の公共料金の支払い設定も可能です。 また、税金や公共料金の支払いでもショッピングの利用と同じく、毎月のご利用金額1,000円(税込)につきOki Dokiポイントが1ポイントたまります。

決済手数料とは、カード利用者の支払い金額や回数を問わず、加盟店がカード会社に支払う手数料です。 決済手数料はカード会社と加盟店の契約内容や業種によって割合が異なります。先に言っておくと、PayPayを個人で利用する場合、確定申告はほぼ必要ありませんです。 です。 つまり、PayPayのポイント還元などによる一時所得が50万円以下であれば、確定申告は必要ないということです。法的には、還元ポイントは単なる値引きと同じ扱いになるため、所得税の課税対象とはなりません。 一方でマイナポイントは、通常の商取引において発生する値引きではないので、一時的に経済的利益を得たと解釈されます。 これを理由として、マイナポイントは一時所得扱いとなり、所得税の課税対象となります。