ニュース 生前贈与はいくらまでが無税?. トピックに関する記事 – 生前贈与で500万もらった場合の税金はいくらですか?

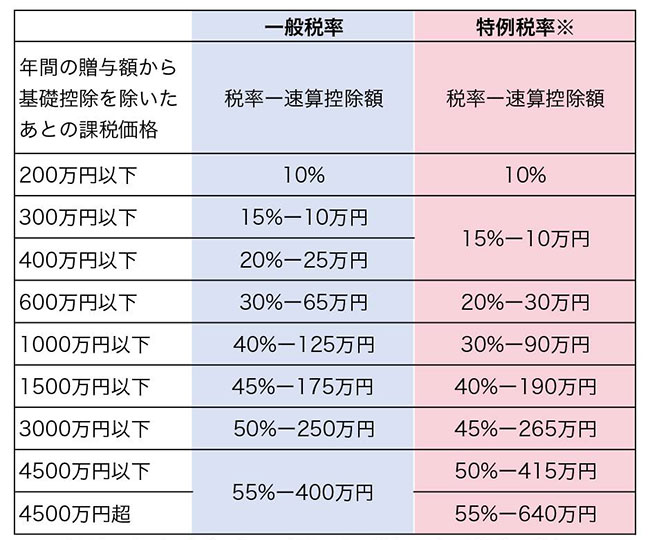

500万円の贈与をした場合にかかる贈与税は48.5万円です。 500万円を贈与することによって、減少する相続税は150万円(500万×30%)です。 従って、 500万円の贈与をすることによって得をする金額は101.5万円です。 1000万円の贈与をした場合にかかる贈与税は177万円です。2-1. 18歳以上の子が親から1000万円|贈与税額177万円 例えば、30代の子が父から1000万円もらった場合の贈与税額は177万円となります。年間110万円以下であれば贈与税は非課税となり、手渡しでも法的には問題ありません。 ただし、現金の手渡しは「契約の金額と実際の金額に差があるのでは」と税務署からあらぬ疑いをかけられる恐れがあります。 したがって、口座振り込みなどで資金の移動を証明できるようにしておくことをおすすめします。

生前贈与で110万円超えたらどうなる?贈与税は、1年間あたり110万まで非課税とされています。 110万を超える生前贈与を受けた場合には、その超えた部分に贈与税がかかり、税務署(贈与を受けた人の住所地を管轄する税務署)に対して、贈与税の申告をしなければいけません。

生前贈与で100万円をもらったら確定申告は必要ですか?

親から子に贈与をしたとしても、年間110万円までであれば贈与税の申告や納税は必要ありません。 贈与税には、年間110万円の基礎控除が用意されているからです。 例えば、父親が子供に1年間で100万円贈与した場合は、贈与税の申告や納税は不要です。例えば、親が毎月10万円の生活費を息子に渡すのであれば、贈与税はかかりません。 一方で、生活費一年分120万円を一括で振り込んだ場合には、必要な都度とはいえないため、贈与税が課税されます。

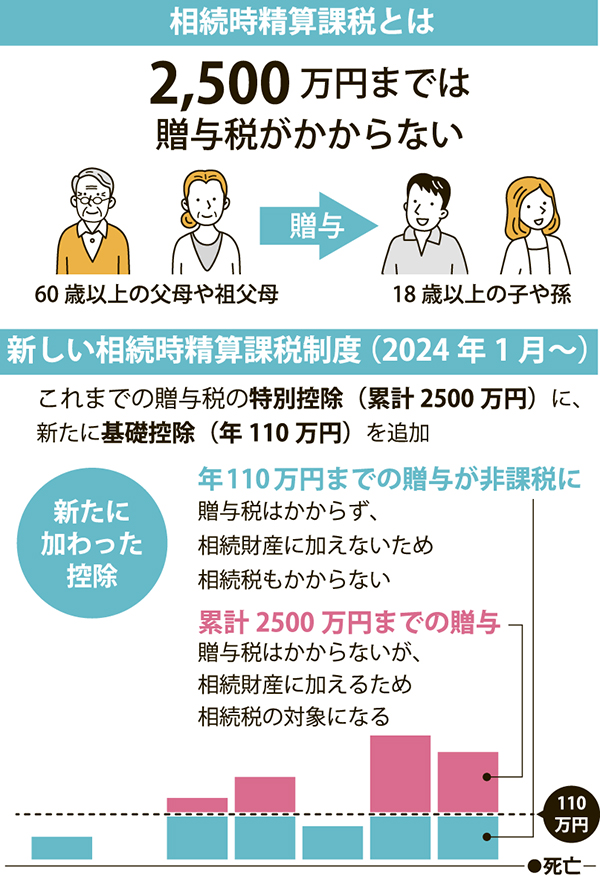

生前贈与で非課税になるのは1000万円までですか?

子どもの結婚や子育て(孫)に使うために一括贈与された資金に対しては、1,000万円までが非課税となります。 ただし、結婚のための資金の非課税枠は300万円までです。 対象となるのは、令和5(2023)年3月31日までに20歳以上50歳未満で、両親や祖父母から資金を贈与された人たちです。

現金手渡ししても生前贈与はバレる

ただ銀行からお金を出し入れすれば履歴が残り、税務署は入出金履歴から贈与事実を把握することができますので、現金手渡しによる生前贈与もバレてしまいます。 また現金手渡しの場合、脱税の意図が無くても故意に申告逃れをした指摘され、重加算税の対象となるケースもありますのでご注意ください。

現金手渡しで110万円を贈与したら贈与税は発生します?

年間110万円以上の現金手渡しによる生前贈与に際しては、贈与の証拠が残るように「贈与契約書」を作成することが重要です。 贈与契約書とは、贈与者と受贈者の身元や、いつ、何を、どのような方法で贈与が行われるのか明記した契約文書です。 現金手渡しの場合は、贈与した現金の正確な額を記載しなければなりません。結論として100万円であれば基礎控除内なので税金はかかりません。 逆を言うと、基礎控除の上限である110万円を一円でも超えれば贈与税がかかります。 また現金手渡しでの贈与の場合でも、税務署に贈与があったことを把握され、脱税行為となってしまうので注意が必要です。年間110万円以上の現金手渡しによる生前贈与に際しては、贈与の証拠が残るように「贈与契約書」を作成することが重要です。 贈与契約書とは、贈与者と受贈者の身元や、いつ、何を、どのような方法で贈与が行われるのか明記した契約文書です。 現金手渡しの場合は、贈与した現金の正確な額を記載しなければなりません。

まとめ 贈与税には年間110万円の基礎控除が用意されているので、親から100万円もらったとしても贈与税はかかりません。 しかし贈与税は贈与を受け取った側に課税されるので、両親それぞれから100万円ずつの贈与を受けた場合には贈与税が課税されてしまいます。

毎年100万円までなら贈与税はかかりませんか?「毎年100万円」なら贈与税は非課税!

暦年課税の場合、「贈与税は1人の人が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。 したがって、1年間に贈与を受けた財産の合計額が110万円以下なら贈与税はかかりません」と定められています。

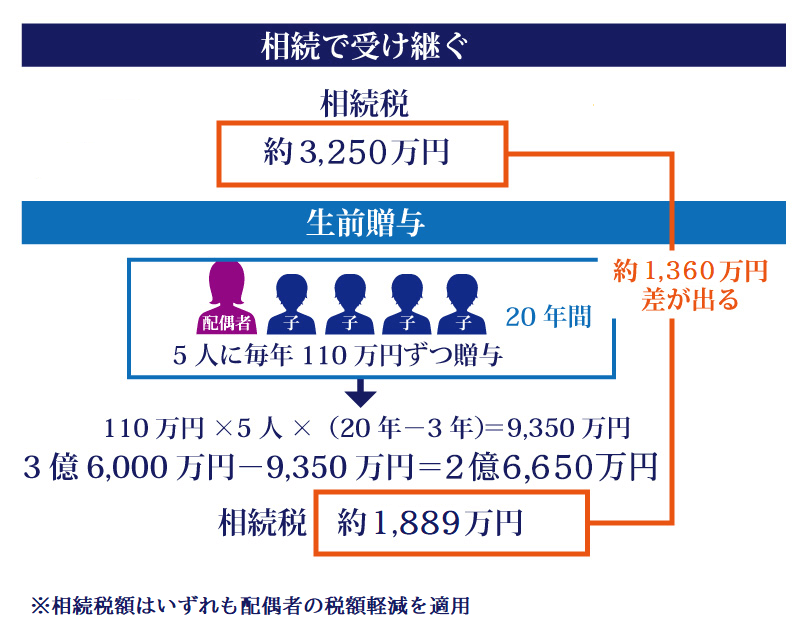

生前贈与110万円は何人まで贈与できますか?生前贈与は複数の人物に対して可能

しかし、生前贈与は1人あたりの基礎控除額が110万円です。 これは複数の人物に贈与が出来るということです。 つまり、妻と子供が二人いたのであれば、年間それぞれ110万円、合計で330万円まで非課税で贈与することが出来ます。 1年間で大人数にそれぞれ贈与することも可能です。

現金手渡しでもらっても副業はバレますか?

現金手渡しの形で報酬を受け取る副業であっても、副業がばれないとは言い切れません。 副業の雇用先が給与支払報告書(誰にいくら支払ったのかという情報)を役所に提出すれば、副業をしていたことがばれてしまいます。

人から財産を贈られると贈与税が発生しますが、例外もあります。 国税庁によると「個人から受ける香典、花輪代、年末年始の贈答、祝物または見舞いなどのための金品で、社会通念上相当と認められるもの」は、対象外となる贈与の例です。 結婚祝いは祝物にあたるため、社会通念上相当と認められる範囲であれば、贈与税はかかりません。親から現金を手渡しでもらっていたとしても、税務署は親側の預金口座を調査し、出金があったことを把握できますので、贈与の事実はばれます。 現金の手渡しであっても年110万円を超えたら贈与税の申告をしましょう。手渡しの贈与は、事業者から税務署に提出する法定調書によってばれることがあります。 税務署は法定調書によってお金の流れを把握しているためです。 法定調書とは、所得税法や相続税法といった税法によって、税務署に提出が義務付けられている書面のことをいいます。