ニュース 売上1000万の納税額はいくらですか?. トピックに関する記事 – 売上1000万の所得税はいくらですか?

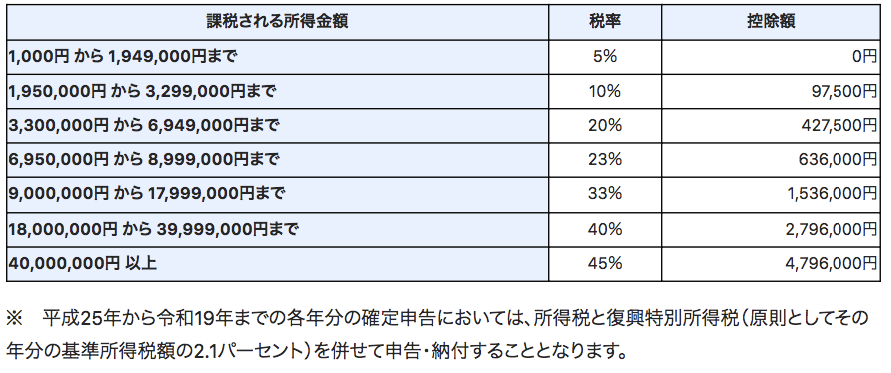

年収が1,000万円の場合の所得税

「所得税の速算表」を参照すると、「税率が20%、控除額が427,500円」なので、所得税額は550万円×0.2-427,500円=672,500円です。 税額控除額は20万円なので、所得税の納税額は472,500円になります。1,000万円超の売上があった方は課税事業者です。 1,000万円以下であれば免税事業者として扱われるため、消費税を納税する必要はありません。 また、前年1月1日~6月30日の売上、または給与などの支払いが1,000万円を上回った場合にも、課税事業者となる点に注意しましょう。なお、基準期間における課税売上高が1,000万円以下であっても、特定期間における課税売上高が1,000万円を超えた場合は、該当する課税期間内では課税事業者となります。 売り上げに対して10%が消費税として課されますが、軽減税率の適用対象のものを譲渡した場合の税率は8%です。

売上900万の税金はいくらですか?年収900万円の場合:約600万円

| 青色申告65万円申告 | 白色申告 | |

|---|---|---|

| 住民税 | 696,800円 | 757,000円 |

| 個人事業税 | 305,000円 | 305,000円 |

| 国民年金保険料 | 199,080円 | 199,080円 |

| 国民健康保険料 | 802,800円 | 850,000円 |

売上が1000万超えたらどうなる?

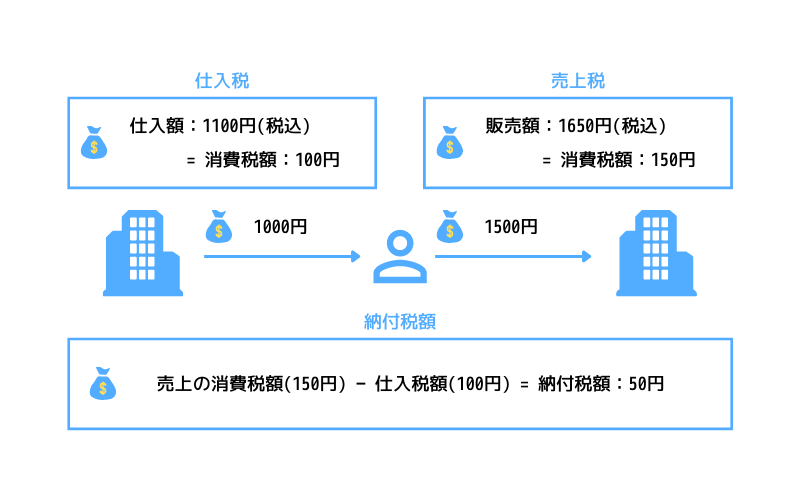

売上高1000万円を超えた個人事業主様は、その2年後から消費税の課税事業者になります! 消費税の課税事業者になれば、その個人事業主様は、自分で消費税の納税額を計算して、消費税の確定申告をしなければなりません。売上が1000万円を超えると課税事業者になる

そもそも売上が1000万円未満の事業者には、消費税の納税義務がありません。 取引先に税込金額で振り込みを要求することはできますが、国に納める義務はありません。 一方で、売上1000万円を超える事業者は、消費税を納税する義務が生じます。

個人事業主で年商1000万の手取りはいくらですか?

年収1,000万円の手取りは700〜800万円程度が目安

フリーランスの年収1,000万円だった場合、手取りは700〜800万円程度が目安になります。 各種税金の支払いによって、300万円程度の支払いが必要になると考えておくと良いでしょう。

概要 消費税では、その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等および特定課税仕入れについて、納税義務が免除されます(注)。 ただし、適格請求書発行事業者は、基準期間における課税売上高にかかわらず、納税義務は免除されません。

売上が1000万円を超えたらどうなる?

1年の売上高が1,000万円を超えた場合、翌々年から課税事業者となり、消費税を納めなければならなくなります。 それを逃れるために、売上を過少に申告したのではないかと疑われることがあるのです。 意図的に過少申告したことが明らかになった場合には、重加算税対象となり、7年分の修正申告が必要となります。売上高が1000万円を超えて、消費税の課税事業者になると税務署による税務調査の対象に選ばれる確率も上がっていきます。 個人事業主様にとって、税務署の税務調査に自分一人で対応することは、時間的にも精神的にも思いのほか負担が大きいようです。まとめ フリーランスは、基準期間または特定期間の課税売上高が1,000万円を超えると課税事業者となり、消費税納税の義務が生じます。 また、インボイス対応のため今年から課税事業者になったフリーランスも、翌年の確定申告時から消費税の申告・納付をしなければなりません。

一番得する年収は600万円程度(課税所得330万円以下)

売上が1000万を超えたらどうなる?1年の売上高が1,000万円を超えた場合、翌々年から課税事業者となり、消費税を納めなければならなくなります。 それを逃れるために、売上を過少に申告したのではないかと疑われることがあるのです。 意図的に過少申告したことが明らかになった場合には、重加算税対象となり、7年分の修正申告が必要となります。

売上1000万は税込みですか?すなわち、基準期間における課税売上高が(税込で)1000万円以下であれば免税事業者、1000万を超えていれば課税事業者となります。 税抜きで1000万円の場合、税込で1000万円を超えるので課税事業者になりますので注意が必要です。

インボイス制度は個人事業主の売上1000万円以下の売上がいつから?

2023年10月1日から導入されたインボイス制度は、個人事業主を含む売上1,000万円以下の消費税の免税事業者に大きな影響があります。 現在、消費税の免税事業者である個人事業主がインボイス制度導入後も免税事業者のままでいると、取引の減少や廃業のリスクも懸念されます。

経営状況の正確な把握のため、白色申告か青色申告かにかかわらず、事業者は必ず帳簿を付けることが義務となっています。 作成した帳簿は、税務調査などで提示を求められるケースがあります。 帳簿付けをしていないと税務署に判断されると、追徴課税が課される可能性があるため、帳簿は正しく作成し、提示できる状態で保管をしておきましょう。個人事業主・フリーランスの場合

個人事業主やフリーランスとして働いている方は、収入から経費などを差し引いた「事業所得」の金額が年間で48万円以下なら、所得税の確定申告をする必要がありません。 これは、合計所得金額が2,400万円以下の場合、誰でも受けられる基礎控除が48万円だからです。独身世帯の場合、税金が一番得な年収は690万円前後です。 独身世帯の場合、配偶者や扶養家族がいる世帯に比べて公的支援が少ないため、所得税や住民税を抑えればお得な年収を実現できます。