ニュース 消費税 1000万円以下になった いつから?. トピックに関する記事 – 消費税は1千万以下も払うのはいつから?

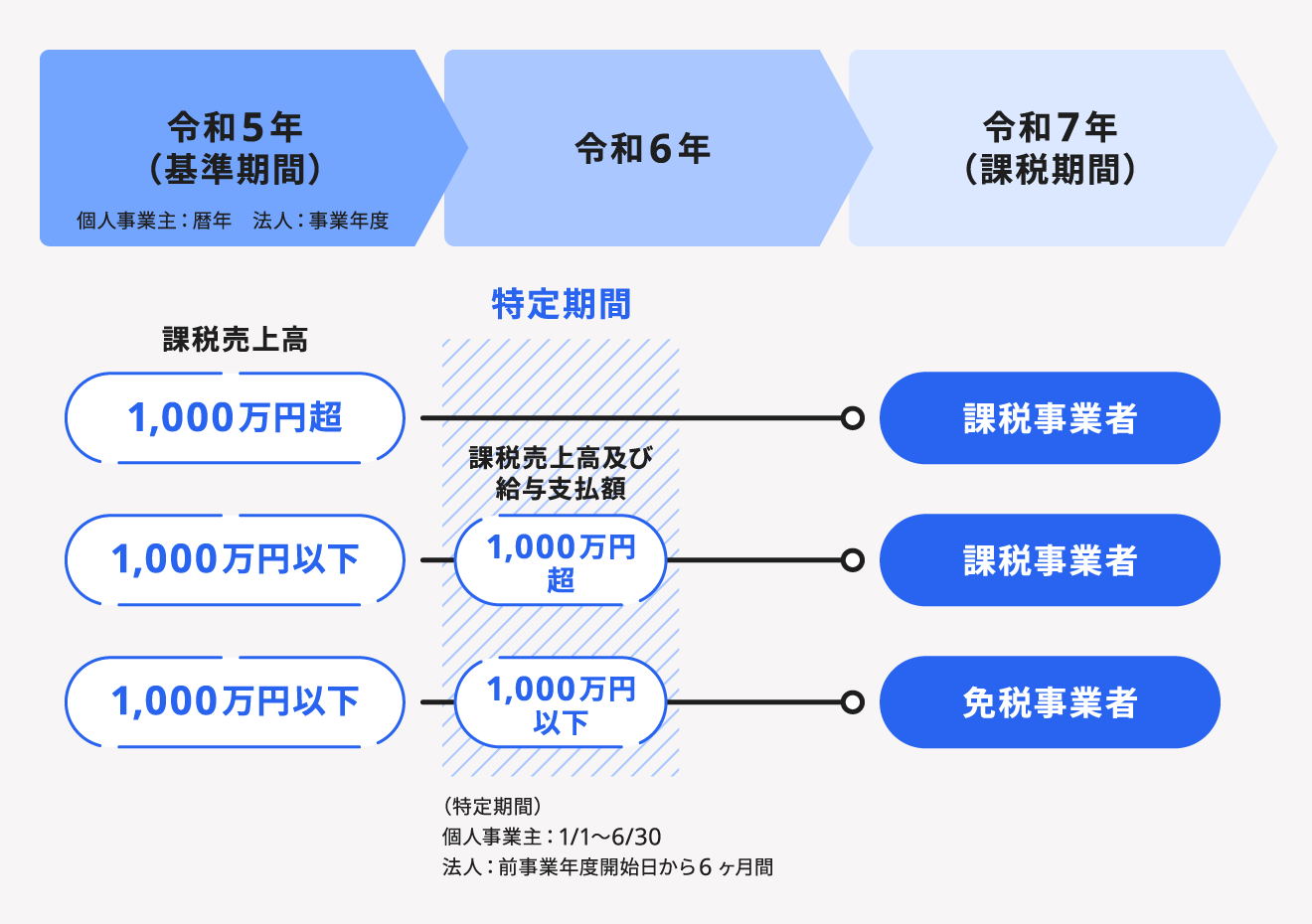

1年間の売上高が1,000万円以下の個人事業主は免税事業者となり、2年後に納税する義務は発生しません。 課税されるタイミングだけではなく、どのようなケースで納税義務が発生するかもおさえておきましょう。上記の資本金1,000万円未満という要件さえ満たしていれば、2年間消費税が免除とされてきました。 しかし、平成23年に改正された消費税法(施行は平成25年から)により、資本金1,000万円未満の場合に消費税が免除となるのは、2年間ではなく1期目のみになりました。概要 消費税では、その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等および特定課税仕入れについて、納税義務が免除されます(注)。

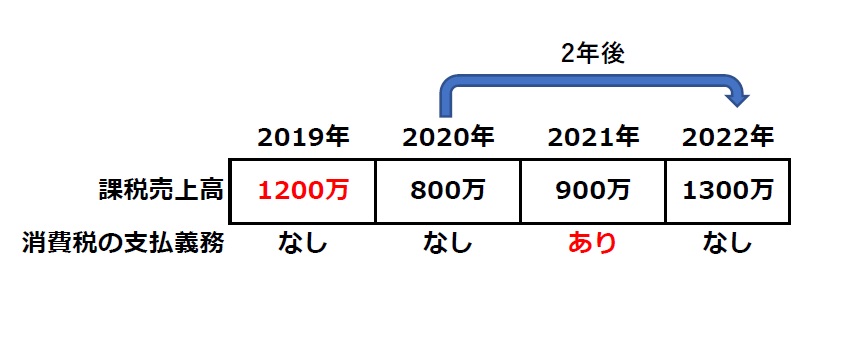

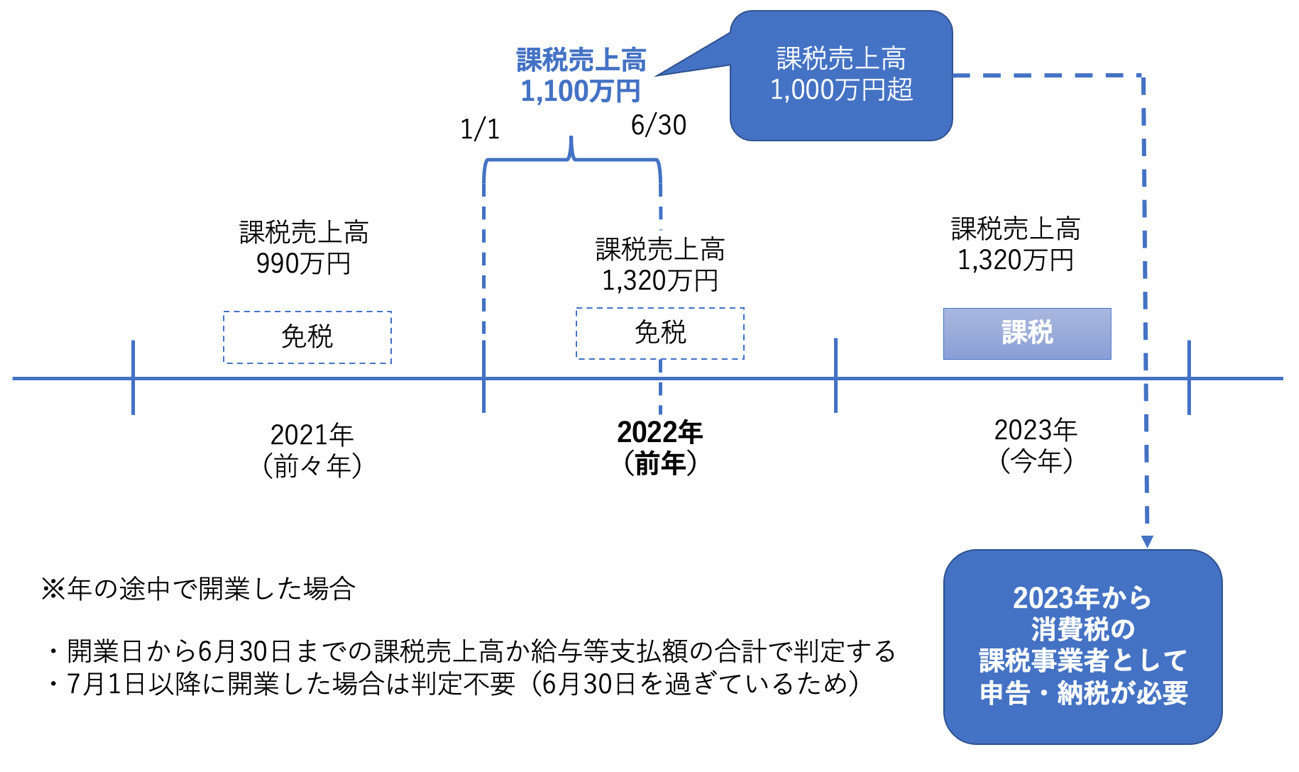

消費税の免税は1000万円からいつからですか?免税事業者に該当するのは、以下のような個人事業主です。 なお、個人事業主の基準期間はその年の2年前のことを指します。 たとえば、2022年の売上高が1,000万円以下の場合は2024年の消費税納税を免除され、1,000万円を超える場合は2024年に消費税の納税が必要になります。

インボイスを1000万以下で登録しない場合どうなる?

課税売上高1,000万円以下の個人事業主がインボイス制度に登録しない場合は、今までと同様に免税事業者となります。 消費税は免税されますが、発行する請求書に登録事業者番号を記載することができません。5.売上が1,000万円ギリギリ1年間の消費税がかかる売上が1,000万円を超えた場合、その2年度は消費税の課税事業者になります。 そもそもインボイス登録していたり、課税事業者を選択していたりする場合は、超えていなくても申告の対象です。

インボイスを1000万以下で登録したらどうなる?

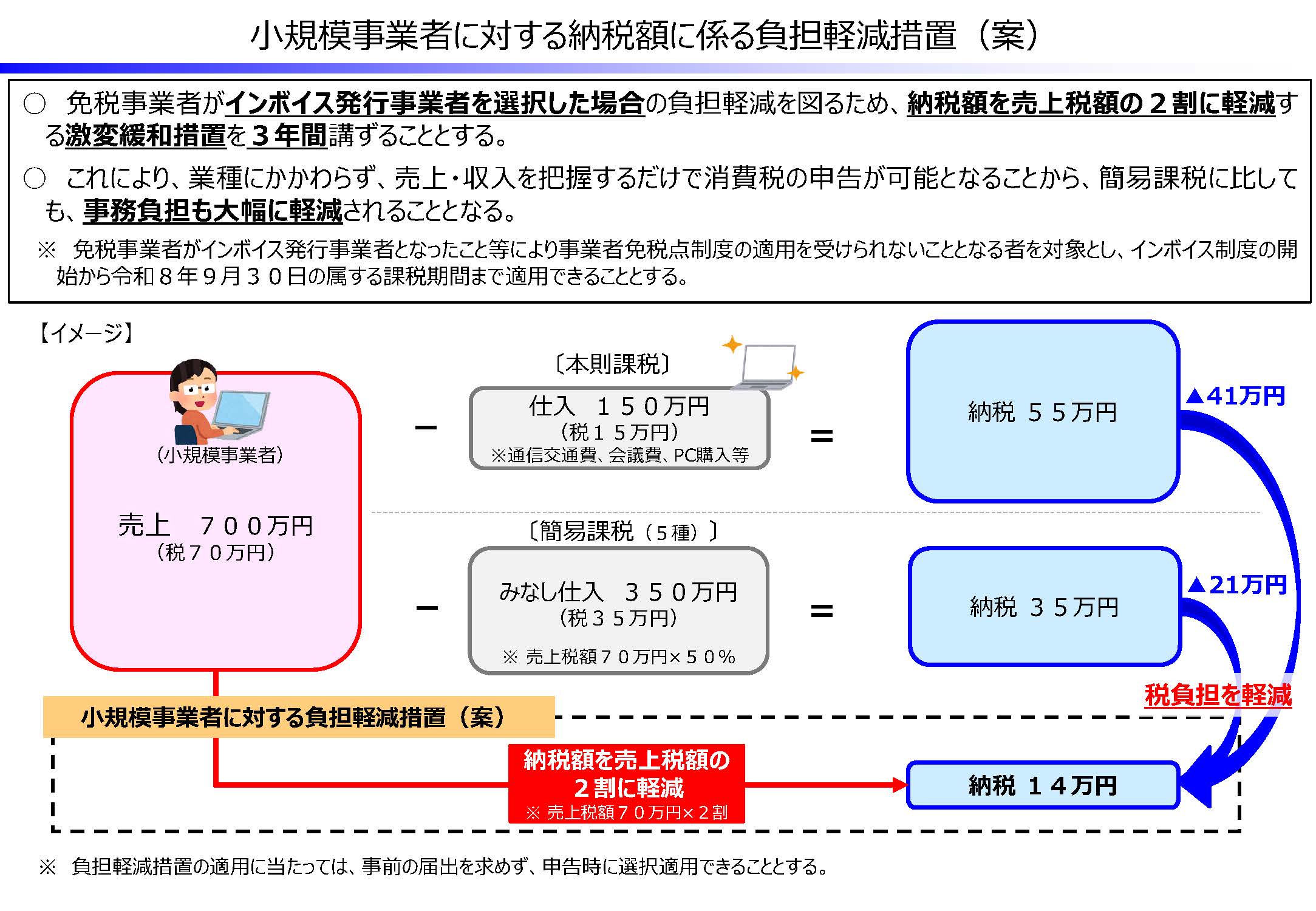

まとめ 納税額を正しく算出するために2023年10月1日より施行されるインボイス制度ですが、施行後はインボイス発行事業者に登録することで、売上1,000万円以下の小規模事業者や個人事業主にとって今まで無かった”納税義務”が発生することになります。

個人事業者または法人の基準期間(注1)における課税売上高(注2)が1,000万円以下である場合には、消費税の納税義務が免除されます(事業者免税点制度)。

インボイス登録しなくて良い人は?

売上先が非課税サービスを提供している事業者の場合は、インボイス制度に登録しなくても問題ないとされています。 非課税になる事業者とは、医療や介護、土地の譲渡や貸付を主としている場合は非課税取引になり、そもそも消費税の納付義務がありません。 そのため適格請求書の保管が不要なのでインボイス制度とは無関係になります。個人事業主やフリーランスなどの免税事業者(課税売上高が1,000万円以下)の方は、インボイス制度導入によって「①そのまま免税事業者を続け、インボイスに対応しない」もしくは、「②任意で課税事業者となり、適格請求書発行事業者の登録を受け、インボイスに対応する」といった、どちらか2種類の選択を迫られます。まとめ 納税額を正しく算出するために2023年10月1日より施行されるインボイス制度ですが、施行後はインボイス発行事業者に登録することで、売上1,000万円以下の小規模事業者や個人事業主にとって今まで無かった”納税義務”が発生することになります。

確定申告をする際、売上が1000万円を超えると消費税を申告・納税しなくてはなりません。 しかし今後、インボイス制度の導入により「売上が1000万円以下であっても消費税を申告・納税」しなければならなくなる可能性が出てきました。

なぜ1000万円以下の事業では消費税が免除されるのか?免税事業者か課税事業者かの区別は、課税期間の基準期間における課税売上高によって変わってきます。 個人事業主や資本金が1,000万円以下の法人が新規に事業を立ち上げた場合、課税期間の基準期間における課税売上高がないため、免税事業者になるのです。

創業2年で消費税は免除されますか?結論として、開業(あるいは設立)から2年間は原則として免税事業者となり、消費税の納税義務は免除されます。 そもそも消費税を納めなければならない課税事業者になるかどうかは、課税期間の基準期間における課税売上高が1,000万円を超えるか否かで判断されます。

個人事業主がインボイスをやらないとどうなる?

インボイス制度への対応をやらないとどうなる? 売り手側がインボイス制度への対応をやらないと、取引先(買い手側)が課税事業者の場合、取引が減少する可能性があります。 また、取引先が仕入税額控除を受けられなくなるため、消費税分の値下げを要求されることも考えられます。

一般消費者向けサービスを提供する業種

これには、美容院、理髪店、ネイルサロン、エステサロン、マッサージ店、スポーツジム、学習塾、音楽教室、英会話教室などが含まれます。 これらの業種は、消費者が直接サービスを利用し、仕入税額控除の対象にならないため、インボイス制度の影響を受けにくいです。課税売上高1,000万円以下の個人事業主がインボイス制度に登録しない場合は、今までと同様に免税事業者となります。 消費税は免税されますが、発行する請求書に登録事業者番号を記載することができません。インボイス発行事業者になると、基準期間の課税売上高が 1,000 万円以下となっても、登録の効力が失われ ない限り、消費税の申告が必要です。