ニュース 課税所得1000万の消費税はいくらですか?. トピックに関する記事 – 個人事業主が1000万超えたらどうなる?

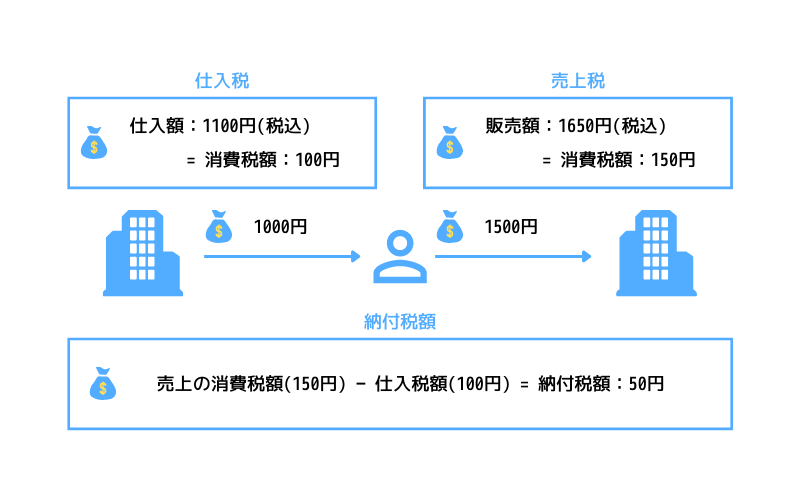

まとめ フリーランスは、基準期間または特定期間の課税売上高が1,000万円を超えると課税事業者となり、消費税納税の義務が生じます。 また、インボイス対応のため今年から課税事業者になったフリーランスも、翌年の確定申告時から消費税の申告・納付をしなければなりません。年収が1,000万円の場合の所得税

なお、課税所得額は650万円-100万円=550万円になります。 「所得税の速算表」を参照すると、「税率が20%、控除額が427,500円」なので、所得税額は550万円×0.2-427,500円=672,500円です。概要 消費税では、その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等および特定課税仕入れについて、納税義務が免除されます(注)。 ただし、適格請求書発行事業者は、基準期間における課税売上高にかかわらず、納税義務は免除されません。

売上2000万の消費税はいくらですか?たとえば、卸売業の場合、課税売上高が2000万円であれば、課税仕入れ高は1800万円(=2000万円×90%)となり、課税仕入れ高に含まれる消費税額は144万円(=1800万円×8%)です。

個人事業主が帳簿をつけなくてもいいの?

経営状況の正確な把握のため、白色申告か青色申告かにかかわらず、事業者は必ず帳簿を付けることが義務となっています。 作成した帳簿は、税務調査などで提示を求められるケースがあります。 帳簿付けをしていないと税務署に判断されると、追徴課税が課される可能性があるため、帳簿は正しく作成し、提示できる状態で保管をしておきましょう。具体的には、基準期間の課税売上高が1,000万円以下であっても、特定期間(その年の前年の1月1日から6月30日までの期間)における課税売上高が1,000万円を超えた場合は、その課税期間において課税事業者となります。

年収900万と1000万の手取りはいくら違いますか?

年収900万円と年収1000万円とでは、手取りの差は66万円程度になるようです。 額面年収が100万円違っても、月々の手取り額では5万5000円程度の差であり、生活レベルが大きく変わることはないでしょう。

所得税・住民税 所得額が増えるほど所得税が高くなり、年収1,000万円の場合は所得税と住民税を合わせると、年収の「約14%」が税金になります。 内訳は年収の約8%が所得税、約6%が住民税です。 年収1,000万、20歳以上40歳未満の人は年間で約84万円の所得税、約64万円の住民税を払っています。

年金とパート収入がいくらまでなら非課税ですか?

所得が48万円以下(65歳以上の場合年金収入で158万円、65歳未満の場合年金収入で108万円)で あれば、所得税は課税にならず、所得税や市民税・県民税の配偶者控除または扶養控除の対象となり ます。 (注)扶養控除などを受ける場合は、扶養親族等申告書を年金の支払者(日本年金機構など)に提出 する必要があります。給与所得の金額は、年収から給与所得控除額を差し引いた残額です。 給与所得控除額は最低55万円ですから、パートの収入金額が103万円以下(給与所得控除額55万円に所得税の基礎控除額48万円を加えた金額)で、ほかに所得がなければ所得税はかかりません。1,000万円超の売上があった方は課税事業者です。 1,000万円以下であれば免税事業者として扱われるため、消費税を納税する必要はありません。 また、前年1月1日~6月30日の売上、または給与などの支払いが1,000万円を上回った場合にも、課税事業者となる点に注意しましょう。

令和4年分(基準期間)の課税売上高が1,000万円を超えている場合には、令和6年分は消費税の課税事業者に該当します。 ※ 令和4年分とは、令和4年1月1日から令和4年12月31日までの期間に係る年分をいいます。

個人事業主は帳簿をつけないといけないのですか?帳簿の作成はすべての事業主の義務です。 白色申告や青色申告をしている個人事業主も法人も、事業を行っているのであれば、帳簿を付けなければいけません。 また、副業をしている場合でも、副業を事業所得として確定申告をする方は、帳簿を付けて保管しておく必要があります。

確定申告で帳簿をつけなくてもいいの?帳簿をつけていない!」という方も、すぐに会計事務所にお願いしましょう。 会計事務所で正しい会計処理をしてもらうことにより、「青色申告制度」を利用することが出来ます(3月15日までに届け出が要ります)。 青色申告により65万円の控除が受けられるので、所得税や住民税を節税することができます。

売上が1000万を超えると課税されますか?

なお、個人事業主の基準期間はその年の2年前のことを指します。 たとえば、2022年の売上高が1,000万円以下の場合は2024年の消費税納税を免除され、1,000万円を超える場合は2024年に消費税の納税が必要になります。 また、特定期間とは、前年の1月1日から6月30日までを指します。

手取りの差はどれくらい? (筆者作成) すると、年収800万円の手取りは、およそ592万円となります。 それに対して年収1000万円の手取りはおよそ706万円となります。 手取りの割り合いは、年収800万円でおよそ74%、年収1000万円で71%となります。・差し引かれる税金結論から言うと、年収1200万円の場合は、所得税として約120万円、住民税として約85万円差し引かれます。 所得税の計算式は「課税所得×所得税率-税額控除額」です。 計算式の中の課税所得は、収入から給与控除額と所得控除を引いて算出されます。 年収1200万円の給与控除額は195万円です。例えば、年収500万円世帯の所得税率は5%~10%ですが、年収1,000万円世帯の税率は20%です。